ねえねえ、トラえも〜ん。iDeCo(イデコ)の内容が変わるって聞いたけど本当なの?

そうなんだ、のびかちゃん。2022年4月からiDeCo(イデコ)の制度が改正されるよ。まずは、iDeCo(イデコ)のことから説明していくね。

iDeCo(イデコ・個人型確定拠出年金)とは?

iDeCo(イデコ)は個人型確定拠出年金のことで、自分が拠出した掛金を自ら運用し、資産を形成する年金制度のことです。2001年10月1日に制度がはじまり、2022年1月現在で約230万人が加入しています。20歳以上60歳未満の全ての方(※)が加入でき、老後資金の資産形成方法のひとつとして位置づけられています。原則として60歳になるまで、資産を引き出すことはできません。

※企業型確定拠出年金に加入している方は、所属している会社における企業型年金規約でiDeCoに同時加入できる旨を定めている場合のみiDeCoに加入できます。

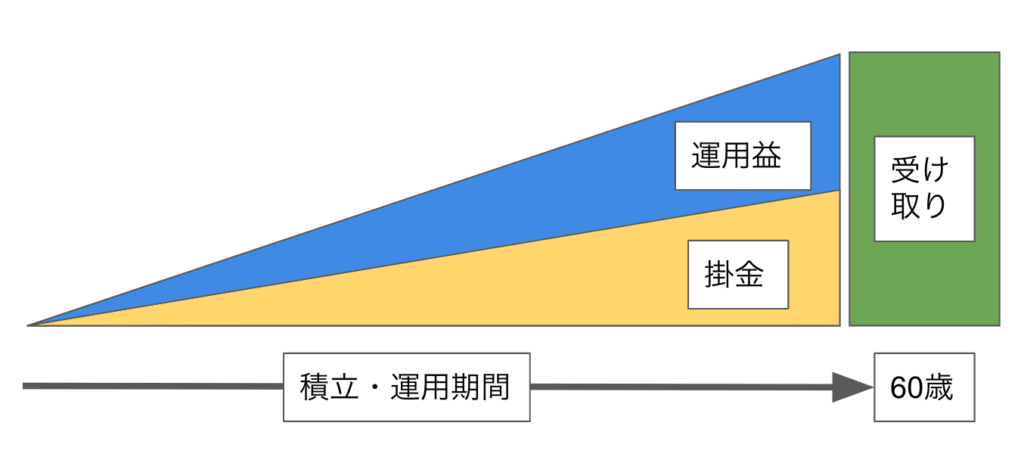

「元本保証型」の商品もありますが、運用成績によっては受け取り金額が積み立てた掛金を下回る可能性もあります。ただ掛金が全額所得控除できるため、毎年の所得税や住民税の負担が減ったり、運用益にかかる税金(通常20.315%)が非課税の為、税制のメリットがあります。

2022年のiDeCo(個人型確定拠出年金)の改正内容

2022年の主な改正内容は以下3つとなります。

- 受給開始時期の選択肢の拡大

- 加入可能年齢の拡大

- 企業型確定拠出年金加入者のiDeCo加入の条件緩和

受給開始時期の選択肢の拡大(2022年4月〜)

| 変更時期 | 2022年4月1日施行 |

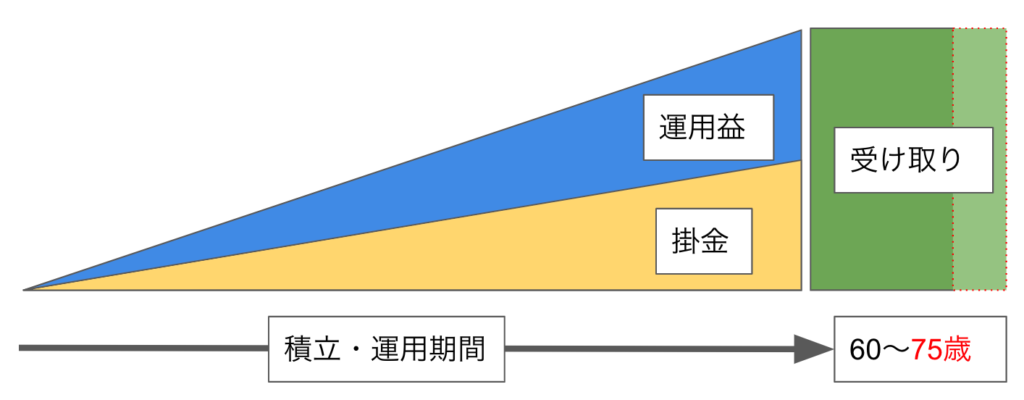

| 変更点 | iDeCoの受取り開始年齢が、60歳から70歳までだったのが75歳まで延長。 |

| メリット | iDeCoは受給開始までは非課税で運用することができるので、受取るまで非課税で運用できる期間も5年延長。 |

| デメリット | 運用している間は継続して口座管理手数料がかかる。 |

2022年4月からiDeCoで運用して貯めたり増やしたりした資産(老齢給付金)の受け取りが「60歳〜75歳の間」と15年間となります。これは、国民年金・厚生年金の受給開始も75歳まで延長できるようになるため、それに合わせた改正です。

また、受け取るまでの間ずっと非課税で運用ができるので、非課税で運用できる期間も最長70歳から75歳までと5年増えます。長期積立することで、運用でお金を増やせる可能性も高まります。

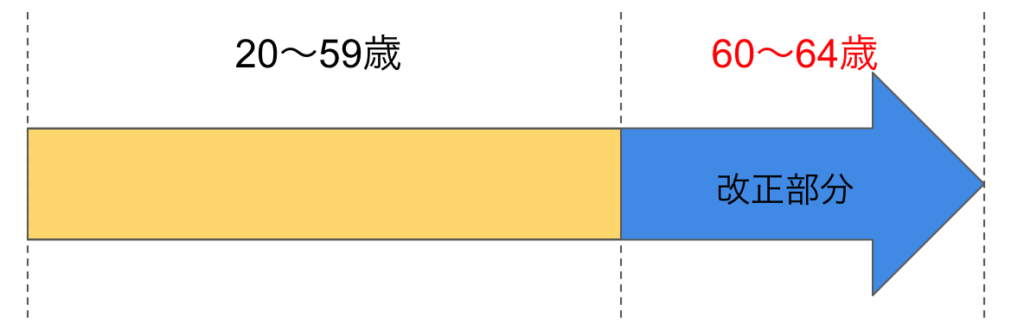

加入可能年齢の拡大(2022年5月〜)

| 変更点 | iDeCoの加入可能年齢が5年延長になります。(60歳未満から65歳未満へ) |

| 対象者 | 第2号被保険者である会社員・公務員または国民年金の任意加入者 |

| メリット | 60歳以降も働き続ける場合には、加入期間が5年間長くなることにより、税制メリットを受けながら老後資金を積立てることができる |

| デメリット | ー |

今回の改正で一番注目されているのは、 加入可能年齢が60歳未満から65歳未満になるという点です。

今回はこの年齢要件が撤廃され、国民年金被保険者ということだけが加入の主な要件となりました。受給開始年齢に達するまで老後資金を少しでも増やしたい50代〜60代に大きなメリットがあります。

企業型確定拠出年金加入者のiDeCo加入の条件緩和(2022年10月〜)

| 変更時期 | 2022年10月1日施行 |

| 変更点 | 企業型DC加入者が労使合意の規約や事業主掛金の上限の引下げがなくても、全体の拠出限度額から事業主掛金を控除した残余の範囲内(月額2万円以内または1万2,000円以内)で加入できるようになる。 |

| 対象者 | 会社員(企業型DC加入者) |

| メリット | ・全体の拠出限度額から事業主掛金を控除した残余の範囲内(月額2万円以内または1万2,000円以内)で加入できる。 ・企業型DCでラインナップされていない商品を選択することもできる。 ・iDeCoの掛金すべて所得税、住民税の控除が受けられる。 |

| デメリット | 拠出限度額に注意が必要 |

現在のiDeCoの問題点として、企業型DCの会社掛金の上限をiDeCoの拠出限度額分引き下げる労使合意、規約の変更がされていないと、iDeCoとの同時加入が認められていない点です。企業型確定拠出年金(企業型DC)に加入している約750万人の人は、ほぼiDeCoに加入できませんでした。今回の改正で、これまでの要件なしに、本人の意思だけでiDeCoの利用が選択できるようになります。

なので企業型DCでラインナップされていない外国株式の投資信託や信託報酬の安い商品を選ぶことも可能になり、所得税や住民税の控除を受けながら運用の幅を広げられることが大きなメリットです。

企業型DCとiDeCoを併用する場合の注意点

企業型DCとiDeCoを併用する場合、掛金の上限に注意が必要です。企業型DCのみ加入している場合、企業型DCの掛金の上限は月額5万5,000円です。これに加えてiDeCoも利用する場合、iDeCoの掛金の上限は月額2万円です。しかし、企業型DCとiDeCoの掛金の合計は5万5,000円までとなります。

また、企業型DCに加えて確定給付企業年金(DB)などの確定給付型年金にも加入している場合、企業型DCの掛金の上限は2万7,500円です。これに加えてiDeCoも利用する場合、iDeCoの掛金の上限は月額1万2,000円までとなります。しかし、企業型DCとiDeCoの掛金の合計は2万7,500円までとなります。

| マッチング(掛金を本人負担でプラス) | iDeCo同時加入 | |

| 毎月の掛金 | いずれも満たす金額 ①会社掛金の金額以下 ②会社掛金とマッチングの合計が合計が5.5万円(2.75万円)以下 | いずれも満たす金額 ①iDeCoの限度額2万円(1.2万円)以下 ②会社掛金とiDeCoの合計が合計が5.5万円(2.75万円)以下 ※会社掛金が低い場合は、iDeCo同時加入の方が多く拠出できる。 |

| 口座管理料 | 0円(会社負担) | 本人負担(※契約金融機関による) |

企業型DCの掛金が5万5,000円、あるいは2万7,500円の上限に達している方は、iDeCoを併用することができません。また、企業型DCの掛金が上限に達していなくても、上限に近い場合には、iDeCoの掛金の上限額も少なくなってしまいます。たとえば、企業型DCのみに加入している場合で、掛金が毎月5万円だとしたら、iDeCoの掛金の上限額は5,000円となります。iDeCoを上限まで利用したい場合は、企業型DCの掛金を引き下げる必要があります。

なるほど!今回の改正で今まで以上に多くの人がiDeCoの税制優遇のメリットを受けられるようになるのね。

そうだね、のびかちゃん。これまでiDeCoに加入できなかった人や加入してなかった人も、この改正のタイミングでiDeCoを検討してみるといいね。老後資金を増やす大きなチャンスになるかもね。

dinero

dinero