仮想通貨(暗号資産)の取引で年間20万円を超える利益が出た方は確定申告が必要です。その利益(所得)の計算方法と確定申告や納税の方法をご紹介していきます。

仮想通貨(暗号資産)の利益(所得)の計算方法

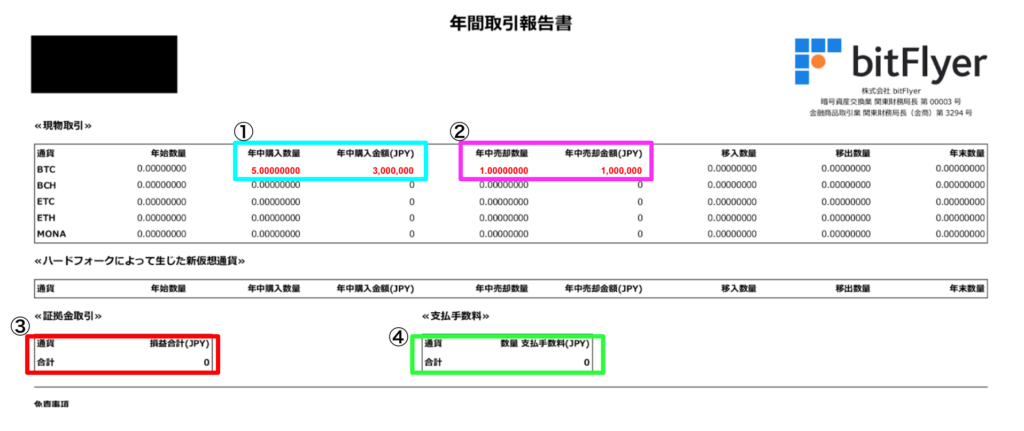

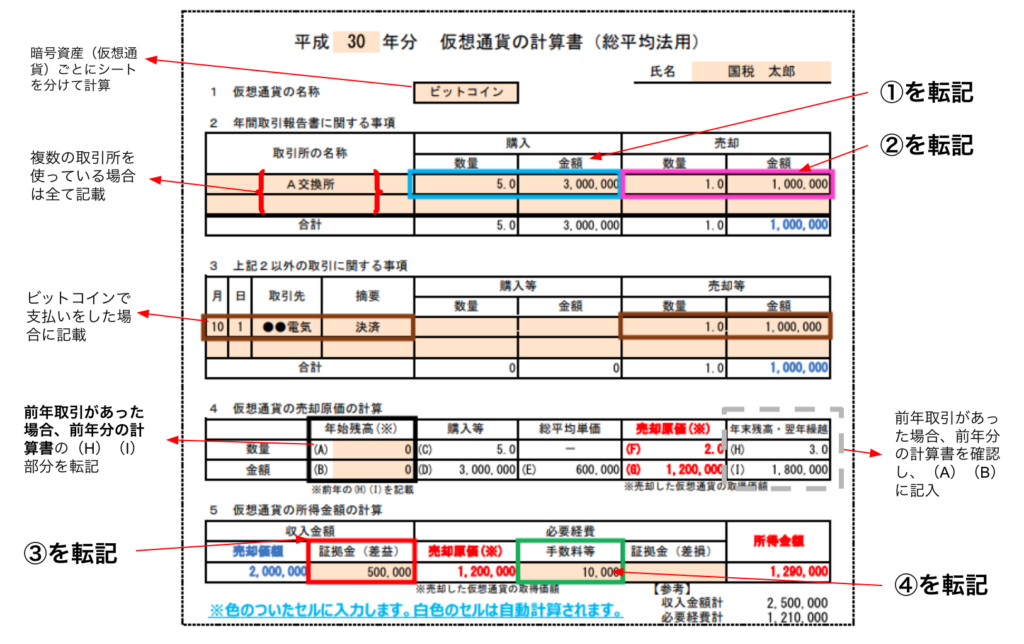

仮想通貨で得た利益(所得)は、昨年1年分の合計を申告します。合計金額を計算する方法は「移動平均法」と「総平均法」の2種類があります。「移動平均法」では、暗号資産を購入するたびに平均単価を出して計算します。一方、「総平均法」は1年間の購入総額と売却総額の差額から所得を計算します。暗号資産取引所から送られてくる「年間取引報告書」で所得計算をする場合は「総平均法」を用いるうえ計算も簡単なので、副業として暗号資産取引を行っている方は「総平均法」だけ覚えておくとよいでしょう。

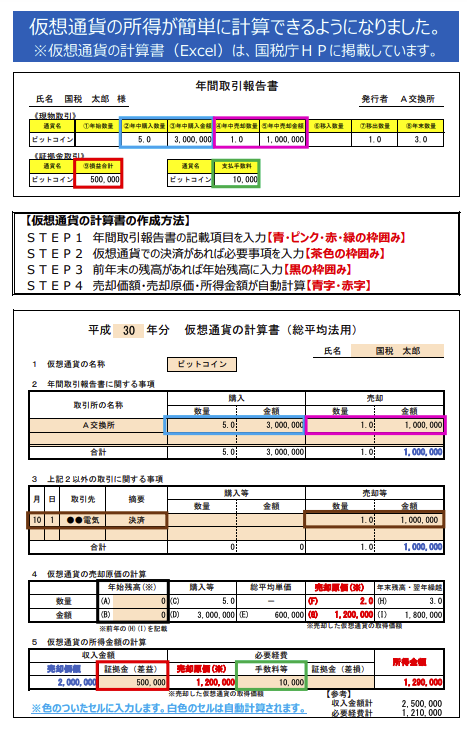

暗号資産の「雑所得」の計算は、国税庁のホームページ「暗号資産に関する税務上の取扱い及び計算書について(令和3年6月)」に掲載されている「暗号資産の計算書」というExcelを使うと便利です。

国税庁から提供されている「仮想通貨の計算書(総平均法用)」を元に計算していきましょう。

国税庁

上記、「仮想通貨の計算書」を利用して仮想通貨取引による利益(所得)を計算する方法を説明しました。ただし、「仮想通貨の計算書」のみでは計算が行えないケースも出てきます。最悪な場合、税務署から指摘をされペナルティが発生する場合も考えられます。

「仮想通貨の計算書」では計算ができないといった場合には、専門家である税理士に相談しましょう。

所得金額の計算が済んだら「確定申告書」を作成し税務署に提出する。

「暗号資産の計算書」で計算が済んだら、所得額を確定申告書に転記します。暗号資産の所得区分は「雑所得」になります。ただし、副業の方や年金を受給している方は、その他にも該当する項目を埋める必要があります。申告書は、税務署に郵送あるいは電子申告(e-Tax)で提出します。e-Taxではスマホからの申告も可能です。なお、「暗号資産の計算書」で計算したExcel表は確定申告に添付する必要はありません。

最後に、確定した税金を納付します。納付期限は確定申告提出期限と同じ期間に設定されるケースが多いですが、当日が土日祝日だった場合には変わることもありますので、早めに納付しましょう。

金融機関や税務署の窓口で現金による納付ができるほか、QRコードを発行してコンビニエンスストアで納付できます。また、e-Taxを使えばインターネット上で納付することも可能です。

>スマホで確定申告(暗号資産編)国税庁 HP

dinero

dinero